Likviditet och kapitalanskaffning

Kommunens finansförvaltning har till uppgift att upprätthålla likviditeten, sköta betalningsrörelsen, lånefinansieringen och övrig skuldfinansiering samt placera likvida medel.

I budgeten och ekonomiplanen beslutar fullmäktige om upplåning, utlåning och långfristiga placeringar. Fullmäktige kan också överföra upplåningsbefogenheter till direktionen för ett affärsverk. Fullmäktige beslutar även om principerna för finansierings- och placeringsverksamheten.

I övrigt svarar kommunstyrelsen för kommunens finansförvaltning. För de praktiska åtgärderna svarar ekonomidirektören eller någon annan tjänsteinnehavare med ansvar för finansförvaltningen.

Finansförvaltning i praktiken

Likviditetshantering handlar om att finansiering behöver planeras, eftersom utgifter och inkomster realiseras vid olika tidpunkter. Likviditeten hanteras med kontolimiter, kommuncertifikat, systematisk kapitalanskaffning samt med ekonomiska buffertar som tryggar verksamheten.

Likviditeten följs upp i likviditetsplanen och finansieringsanalysen.

Placeringsverksamheten kan indelas i placeringar som stöder kommunens verksamhet och placeringar av likvida medel. Syftet med placeringar som stöder kommunens verksamhet är att finansiera sammanslutningar, vars verksamhet anknyter till eller betjänar kommunens verksamhet, så att dessa sammanslutningar kan komma i gång med sin verksamhet eller fortsätta med den. Vid placering av likvida medel är det i första hand fråga om att placera medel som blir över efter nödvändiga utbetalningar.

Kommunerna behöver ta lån för att finansiera sina investeringar och för att upprätthålla sin likviditet. I kommunernas och samkommunernas balansräkningar grupperas lånen i långfristiga och kortfristiga lån. Långfristiga lån tas i allmänhet för att finansiera investeringar och kortfristiga för att trygga likviditeten.

Särskilt när det gäller investeringar är det nödvändigt att överväga alternativa metoder för genomförande och finansiering. Bakomliggande faktorer är bland annat hantering av skuldsättningen, bedömning och fördelning av riskerna, kostnader, servicebehov och skillnader i dessa, reglering, samt numera i allt högre grad också krav som rör hållbar utveckling.

När finansmarknaden förändras blir riskhanteringen allt viktigare. Riskerna och risktoleransen varierar från kommun till kommun: alla risker berör inte alla kommuner och man behöver inte aktivt skydda sig mot alla risker. Målet är att minimera de risker som bör undvikas, och det måste göras på ett sätt som inte medför nya risker. Det har utvecklats olika hjälpmedel för riskhanteringen, bland annat derivat.

I finansförvaltningen och riskhanteringen betonas kommunernas eget kunnande. Det lönar sig att upprätthålla och utveckla denna kompetens genom att samla information, synpunkter och jämförelser från många olika håll. Lösningarna bör alltid utgå från kommunens egna omständigheter.

Öppna alla

Likviditet och betalningar

Finansieringen behöver planeras eftersom utgifter och inkomster realiseras vid olika tidpunkter. I vilken mån kommunens finansiering räcker till för utgifterna på årsnivå framgår av finansieringsanalysen, som upprättas i samband med budgeten och bokslutet.

Utgifterna och inkomsterna i budgeten periodiseras till månatliga poster i likviditetsplanen, som uppdateras kontinuerligt utgående från utfallet under de föregående månaderna. I kassabudgeteringen förutses dag för dag inbetalningar till och utbetalningar från kommunens kassa.

I allmänhet är kommunens likviditet tillräcklig om kommunen har likvida medel som motsvarar 10–15 dagars kassautgifter. Investeringarnas betalningsposter kan temporärt förutsätta en större kassareserv än så. Kommunerna har i genomsnitt likvida medel för en dryg månads kassautgifter. Om likviditeten endast räcker till för några dagar har kommunen kassakris.

Likviditeten hanteras med kontolimiter, kommuncertifikat och systematisk kapitalanskaffning. Kommunkoncernens kassahantering styrs i allmänhet av ett koncernkonto. Det är skäl att tänka på buffertarna i ekonomin.

Kontrollen över inkomster och utgifter förutsätter en fungerande ekonomistyrning. Budgetering och ekonomiplanering är grundläggande verktyg i styrningen av den kommunala ekonomin. Kommunen kan försöka minska eller begränsa utgifterna med olika beslut och åtgärder, men de viktigaste inkomsterna, skatteinkomsterna och statsandelarna, har kommunen endast begränsade möjligheter att påverka.

Med tanke på inkomstflödena som helhet är det viktigt att utveckla det regionala näringslivet och samtidigt den egna kommunens ekonomi. En positiv utveckling ökar skatteinkomsterna. En motsatt utveckling medför problem som i sin tur jämnas ut genom statsandelssystemet.

Behovet av likviditetsplanering och kassabudgetering begränsar sig inte endast till att säkerställa likviditeten. Man måste också kunna förutse kassaöverskottens storlek och när dessa infaller, för att få en så god avkastning som möjligt på dem.

För att få avkastning på sina placerade medel måste kommunen regelbundet bedöma utvecklingen på ränte- och finansmarknaden, huruvida den förväntade avkastningen på placeringar uppnås och vilka möjligheter kommunen har att öka avkastningen på sina placeringar, till exempel genom att byta placeringsinstrument eller ändra placeringarnas löptider eller räntegrunderna.

Betalningar

Digitaliseringen påverkar säkerställandet av kommunens likviditet och skötseln av betalningar. Möjligheten att ta emot och skicka e-fakturor är en viktig del av automatiseringen av ekonomiförvaltningen och en av de viktigaste faktorerna i effektiviseringen av betalningarna och kostnadsbesparingarna.

Bestämmelser om elektronisk fakturering hos upphandlande enheter och näringsidkare utfärdas genom lagen om elektronisk fakturering. Lagen tillämpas på kommunerna sedan 1.4.2020. I praktiken betyder lagen att kommunen måste kunna ta emot elektroniska fakturor som stämmer överens med den nya europeiska standarden i offentliga upphandlingskontrakt och koncessioner.

Genom användning av e-fakturor kan kommunen påverka effektiviteten i betalningarna och kostnadsbesparingarna. Kommunen har förutom skyldighet att ta emot fakturor enligt standarden också möjlighet att begära sådana av sina leverantörer. Åtgärderna kan sporra andra att effektivisera sina processer.

Läs mer:

Placeringsverksamhet och skötsel av tillgångar

Placeringsverksamheten kan indelas i placeringar som stöder kommunens verksamhet och placeringar av likvida medel. Placeringar som stöder kommunens verksamhet är utlåning samt aktie- och andelskapitalplaceringar som syftar till att finansiera sammanslutningar vars verksamhet anknyter till eller betjänar kommunens verksamhet, så att dessa sammanslutningar kan komma igång med sin verksamhet eller fortsätta med den. Finansieringen gäller då i första hand investeringar.

Genom placeringarna försöker kommunen vanligtvis främja målen för sin verksamhet, till exempel stödja bostadsproduktionen, bidra till en ändring av näringsstrukturen och trygga sysselsättningen i regionen eller på orten. Enbart strävan efter vinst borde inte vara motivet när kommunen gör placeringar som stöder kommunens verksamhet.

Vid placering av likvida medel är det i första hand fråga om att placera medel som blir över efter skötseln av betalningarna. Vanligen behövs flexibilitet i fråga om såväl placeringstid som val och byte av placeringsobjekt. Detsamma gäller objektets likviditet, det vill säga möjligheten att omvandla det till pengar. Därför är det i allmänhet inte motiverat att binda de likvida medlen till långsiktiga bostads-, närings-, eller sysselsättningspolitiska mål.

Likvida medel bör placeras på ett säkert och inkomstbringande sätt. Att medlen placeras på ett säkert sätt innebär att placeringens kredit- och prisrisk begränsas så att det inte finns någon risk för att kapitalet går förlorat eller att risken är liten. För börsaktier och andelar i aktiefonder kan prisförändringarna vara snabba och stora, vilket kan innebära en betydande prisrisk. Kreditrisk hänför sig bland annat till olika typer av skuldplacering. Alla åtgärder på finansmarknaden där en räntefaktor ingår medför också en ränterisk.

Produktiviteten bygger på kommunens val och avgränsningar rörande placeringsverksamheten, vilka beskrivs nedan. Avkastning och risk går hand i hand: ju högre avkastning, desto högre risk och tvärtom. Produktiviteten ska därför inte förstås som ett absolut begrepp, utan som ett resultat i förhållande till accepterad risk.

Fullmäktige bör besluta om principerna för hur likvida medel kan bindas för längre tid än ett år samt fastställa kriterier och maximigränser för användningen av olika placeringsinstrument. En central princip i placeringsverksamheten är spridning av placeringarna. Spridningen kan gälla tidpunkten för placeringen, placeringstiden, placeringsinstrumentet eller placeringsobjektet (gäldenären).

Befogenheterna att fatta beslut om enskilda placeringar kan delegeras till kommunstyrelsen eller till en tjänsteinnehavare som ansvarar för placeringsverksamheten. Delegeringen måste ske genom bestämmelser i förvaltningsstadgan eller någon annan instruktion.

Skötsel av tillgångar och ägarpolitik

Under vissa förutsättningar kan kommunen vidta åtgärder av placeringskaraktär exempelvis för att stödja den lokala företagsverksamheten. I dessa situationer måste man dock noggrant beakta bestämmelserna om statligt stöd, kommunallagens bestämmelser samt de allmänna principerna för riskhantering.

Sådana åtgärder förbättrar kommunens anseende och bidrar till att skapa en kommunprofil, det vill säga kommunens varumärke. Borde även varumärket, som ett resultat av god förmögenhetsförvaltning, ses som en tillgångspost?

Kommunens ägarpolitik har en framträdande roll inte bara i värdepappersplaceringar utan även i fråga om andra innehav. Två av de viktigaste grunderna för ägande är att kommunen ska få en tillräcklig avkastning på sina (kapital)placeringar eller skapa förutsättningar för service.

En effektiv ägarpolitik förutsätter att kommunen fastställer vilka mål som gagnas av respektive ägande, hur ägandet utnyttjas effektivt och ekonomiskt och hur dess värde tryggas.

Ägarpolitiken styr också besluten om placeringsverksamhet i de kommunägda bolagen.

I praktiken baserar sig tillämpningen av ägarpolitiken vid genomförandet av det kommunägda bolagets placeringspolitik på kommunfullmäktiges riktlinjer.

Beroende på verksamhetens karaktär kan antingen kommunens egen placeringsstrategi eller en skräddarsydd strategi utifrån till exempel enskilda placeringsprodukter godkännas för bolaget.

Koncernbolagen får en allt större betydelse i kommunerna. Med tanke på ägarstyrningen måste vikt även fästas vid skötseln av bolagets tillgångar.

Publikationen ”Kunnan ja kuntayhtymän varallisuuden hoito, sijoitustoiminta ja niiden perusteista päättäminen”

Denna guide från Kommunförbundet (på finska) är avsedd att stödja beredningen och föredragningen av beslut som gäller placeringsverksamheten och annan skötsel av tillgångarna i kommunerna och i andra kommunala organisationers organ. I publikationen behandlas separat placeringar som stöder kommunens verksamhet och placeringar av likvida medel.

Den första upplagan av publikationen utkom år 2002. Bakgrunden var en ändring i kommunallagen (13 § 2 mom.) som trädde i kraft 1.3.2002. Genom ändringen fick fullmäktige i uppgift att besluta om grunderna för placeringsverksamheten. Den infogade bestämmelsen betonar fullmäktiges roll i beslutsfattandet om kommunens placeringsverksamhet: fullmäktige måste ta ställning till grunderna för placeringen av likvida medel, inte bara till överföringen av befogenheter.

Bestämmelsen är fortfarande i kraft (numera i 14 §) och man kan säga att fullmäktiges roll har framhävts ytterligare. Finansmarknaden och de finansiella tjänsterna har genomgått stora förändringar som framför allt märks i lagstiftningen, men också i utbudet av tjänster och produkter. Förändringarna påverkar principerna och kriterierna för placeringsbesluten - dvs. de faktorer som fullmäktige bör vara på det klara med.

Tillgångar består inte endast av värdepappersplaceringar. I guiden behandlas därför också i viss mån skötsel av tillgångarna som en helhet.

Skribenten är Jari Vaine, sakkunnig inom finansiering vid Kommunförbundets enhet för livskraft och ekonomi.

Publikationen finns att köpa som e-publikation på finska i Kommunförbundets nätbokhandel för 15 euro. Du kan beställa publikationen i pdf-format här.

Priset för den tryckta publikationen är 18 euro. Du kan beställa publikationen här.

Lånefinansiering

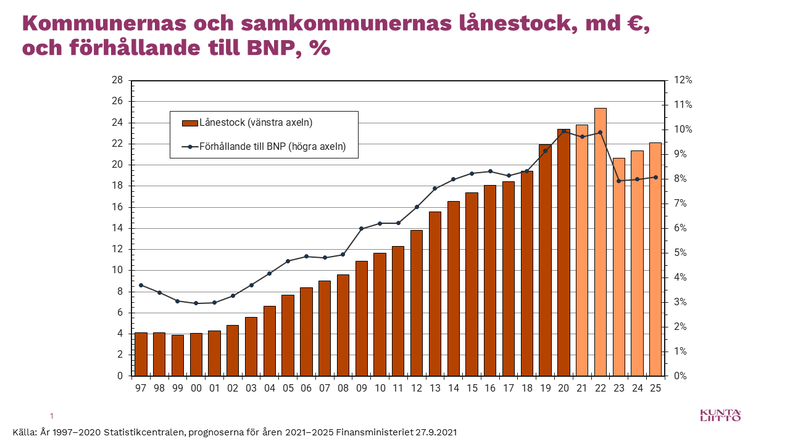

Kommunerna behöver ta lån för att finansiera sina investeringar och för att upprätthålla sin likviditet. Under de senaste åren har 6–7 procent av utgifterna inom den kommunala ekonomin finansierats med lån. När social- och hälsovårdstjänsterna övergår till välfärdsområdena kommer andelen att minska till omkring fem procent.

I kommunernas och samkommunernas balansräkningar grupperas lånen i långfristiga och kortfristiga lån. Till de långfristiga lånen hör skuldebrevslån på mer än 12 månader medan de kortfristiga lånen utgörs av kortfristigare finansiering där kommuncertifikat är det huvudsakliga instrumentet..

Långfristiga lån tas i allmänhet för att finansiera investeringar och kortfristiga lån för att trygga likviditeten, men regeln är inte absolut. Det kan vara motiverat att skjuta upp ett långfristigt lån till exempel på grund av investeringsarrangemang. Också ränteutvecklingen kan följas upp: när räntorna är på nedgång kan man överväga att till en början finansiera en investering med ett kortfristigt lån.

Investeringar i affärsverk och andra inkomstbringande investeringar finansieras ofta till betydande delar genom lån. I skattefinansierad verksamhet finansieras investeringarna i första hand med internt tillförda medel.

I ett längre perspektiv har lånefinansieringen i genomsnitt uppgått till något under en tredjedel av anskaffningsutgifterna för kommunernas investeringar. Låneandelen kan också vara större när det är fråga om investeringsutgifter för ett enskilt år eller en enskild investering. Kommunens lånestock har ansetts vara rimlig om den utgjort högst en tredjedel av de årliga driftsinkomsterna.

Kommunerna har i betydande utsträckning överfört uppgifter på bolag som de äger. Det har medfört att en stor del av kommunsektorns låneåtaganden finns i kommunala bolag. Kommunkoncernernas lån är i medeltal mer än dubbelt så stora som kommunernas egna lån.

Hantering av skuldsättningen

Skulder och skuldsättning kan hanteras på många olika sätt. För det första finns det vissa allmänna nationella brister. Enligt kommunallagen ska ett underskott i kommunens balansräkning täckas inom fyra år från ingången av det år som följer efter det att bokslutet fastställdes.

Lagen reglerar dock inte direkt skuldbeloppet eller skuldsättningens utveckling. Ur det perspektivet baserar sig skyldigheten att täcka underskott på tanken att strängare driftsekonomi och effektiviseringsåtgärder ger spelrum för en större självfinansieringsandel i investeringarna.

Statsrådets förordning om en plan för de offentliga finanserna trädde i kraft år 2015. Genom förordningen blev åtgärderna och strukturförändringarna inom de offentliga finanserna en helhet som omfattar också kommunekonomiprogrammet och finansieringsramen för den kommunala ekonomin.

Kommunernas finansiella balans beskrivs i kommunekonomiprogrammet med hjälp av verksamhetens och investeringarnas kassaflöde. Förenklat anger nyckeltalet ett tryck på att öka lånestocken (negativt nyckeltal) eller en kalkylerad möjlighet till bland annat låneamorteringar eller sänkning av skattesatsen (positivt nyckeltal). För den kommunala ekonomin som helhet har det fastställts ett mål för det strukturella saldot (underskott/BNP) och åtgärder som krävs för att målet ska nås.

Också i det nya systemet beslutar de kommunala aktörerna själva om sina investeringar. Investeringsbesluten och den interna/externa finansieringen av investeringar bör basera sig på en grundlig bedömning av kommunens befolkningsutveckling, servicebehov och serviceställen.

Enbart skuldbeloppet säger inte mycket om kommunens situation. Man måste se på skuldens betydelse – som varierar beroende på om kommunen växer eller förlorar invånare – och bedöma om skuldsättningen är hållbar och om kommunen kan återbetala sina lån.

I framtiden kommer olika kostnadsfaktorer, såsom befolkningens stigande ålder och anknytande kostnader att påverka återbetalningsförmågan. Hurdan inkomstbas och inkomstutveckling behöver kommunen då för att kunna sköta sina åtaganden?

Som motvikt till kommunens skulder finns det en stor avkastningspotential i kommunernas tillgångar, både i form av konkret kassaflöde (räntor, vinstutdelning) och i form av mer livskraft och välfärd för kommunen. Ju mer konsekvent tillgångarna sköts, desto bättre realiseras potentialen. Dessutom har investeringar skapat nya verksamhetsförutsättningar och haft en sysselsättande effekt under genomförandet och ofta också senare.

Kostnaderna har en central roll i skuldhanteringen, men de egentliga finansieringskostnaderna är bara är ett element. För närvarande är varken tillgången eller priset (marginalen) på lånefinansiering något större problem när det gäller vanliga lån som tas upp i balansräkningen. Svängningar i räntorna behöver dock följas upp.

Utöver finansieringskostnaderna eller rentav i stället för dem borde man se på kostnaderna under projektets hela livscykel. Det kan också finnas olika bakgrundsfaktorer som påverkar valet av investering och finansiering och därmed kostnaderna, till exempel budgetramar, prioriteringsbehov, tekniska krav och finansieringens löptid.

Det är inte entydigt hur skuldsättning och alltför stora skulder ska definieras. Kommunsektorn har alltid skött sina lån ansvarsfullt. Kommunernas skuldsättning ser ändå ut att fortsätta, och i enskilda fall kan det finnas skäl att noggrannare än tidigare fästa vikt vid de ovan beskrivna principerna.

Läs mer:

Alternativa metoder för att genomföra och finansiera investeringar

Kommunen behöver ständigt se över sin verksamhet och fundera på till exempel hur kommunen och näringslivet kan stödja varandra. Kommunernas samarbete och partnerskap med olika parter håller på att öka, eftersom företagen till exempel har projektkompetens som kommunerna kan behöva.

Ett gott och mångsidigt samarbete främjar investeringarna, finansieringsmöjligheterna och regionens framgång. Samarbetet gäller framför allt verksamhetslokaler och tillhandahållandet av olika tjänster. Ofta är dessa också kopplade till varandra.

Mot denna bakgrund överväger kommunerna också alternativa metoder för att genomföra och finansiera investeringar. Andra bakomliggande faktorer är skuldhanteringen, bedömningen och fördelningen av riskerna, kostnaderna, servicebehoven inklusive skillnader och variationer i dem över tid, tekniska krav samt reglering. Också finansmarknaden har förändrats – vem finansierar, vad finansieras, med vilka instrument och på vilka villkor?

Olika samarbetsstrukturer och alternativa metoder för genomförande och finansiering kan kasta nytt ljus på skuldens omfattning och struktur. Samtidigt måste man beakta eventuella nya kostnader och risker – ett samarbete innebär inte enbart delad nytta, utan man delar också på risker och ansvar. Det innebär i sin tur att avtalskompetens blir allt viktigare i kommunen.

I betydande projekt gäller det att beakta reglerna om statligt stöd och försäkra sig om att privata aktörer har vilja och förmåga till självfinansiering. När alternativa modeller övervägs eller tas i bruk ska man vid sidan av de ekonomiska konsekvenserna och riskfördelningen också utreda modellernas lämplighet samt kraven på kompetens och resurser. Användningen av sådana modeller bör granskas kommun- och projektvis så att inga nya eller onödiga risker uppstår.

Kriterier för val av alternativ

Fastighetsleasing

Skulder i olika former har också en koppling till kommunens ägande och tillgångar. Ägarpolitiken avgör nyttan av varje ägoförhållande, hur det som ägs används och hur dess värde tryggas. I allmänhet motiveras investeringar med att man vill trygga en tillräcklig avkastning eller skapa effektiva och verkningsfulla förutsättningar för att producera tjänster.

Fastighetsleasing har använts för att finansiera i synnerhet skolor, daghem och allaktivitetshus. Då är finansiären samtidigt ägare av objektet. Kommunen ansvarar för sin del för att genomföra projektet och för att göra upp avtal för skötsel, användning och underhåll av leasingobjektet samt för kostnaderna som uppstår i samband med dessa avtal.

Kommunen ansvarar för grundläggande renovering som eventuellt behövs under leasingperioden. Kommunens kapital binds inte genom ägande, utan kommunen betalar en leasingavgift för användningen av objektet. Avgiften bokförs som utgift i driftsekonomin i stället för som finansiell kostnad.

Att ta lån som upptas i balansräkningen kan göra att en enskild investering begränsar investeringsmarginalen för övriga projekt. Fastighetsleasing har däremot inte nödvändigtvis samma effekt, eftersom skuldbördan i balansräkningen inte ökar. Leasingavgifterna räknas dock med i kommunens totala ansvarsförbindelser och nyckeltal.

Man bör också bedöma kravet på årsbidrag för framtida leasingavgifter. Vid låntagning kvarstår fastighetsriskerna hos kommunen, men i gengäld kan lånetiderna justeras (jfr "uppsägning av avtal"). Avtalsperioden för fastighetsleasing är fast och avtalet kan inte sägas upp.

En intressant aspekt när det gäller fastighetsleasing är också restvärdet, det vill säga det återstående beloppet på förfallodagen enligt avtalet.Kommunen förbinder sig att lösa in objektet till det restvärde som fastställdes i början av avtalsperioden, om avtalet inte förlängs eller om man inte hittar en ny ägare till objektet.

Det finns ingen lagstiftning som säger hur restvärdet ska fastställas. Normalt är avtalsperioden cirka 2/3 av objektets avskrivningstid, varvid restvärdet är 30–35 procent av objektets ursprungliga värde. I princip är det dock möjligt att avtala om restvärdet. Ju lägre restvärde, desto större månatliga betalningsposter och vice versa. Man bör dock komma ihåg att också de månatliga posterna ska ge en rättvisande bild av kommunens ekonomi.

De centrala faktorerna för fastighetsleasing är alltså hur kommunen förhåller sig till fastighetsägande och till att vara bunden under finansieringstiden.

Livscykelmodellen

Livscykelmodellen innebär ett partnerskap mellan beställaren (kommunen) och serviceproducenten. Den är uttryckligen och i första hand en finansieringsmodell där till exempel entreprenören under avtalsperioden bär ett mer omfattande ansvar för byggnaden än vad som är sedvanligt. Detta ansvar omfattar underhåll, service, reparationer med mera. I livscykelmodellen fördelas och prissätts riskerna och vardera parten hanterar dem självständigt.

Kommunen har minst en partner inom projektet (det kan även finnas underleverantörer) som enligt överenskomna villkor och gränser deltar i att bära riskerna och ansvaret. I bästa fall står partnern för de delar som inte ”hör” till kommunen och som partnern kan ha en naturlig beredskap för. Målet är alltså ett enda serviceavtal, utifrån vilket partnern åtminstone planerar och bygger eller låter bygga objektet samt sköter underhållet av det.

Vid den eftersträvade ansvarsfördelningen ansvarar partnern i allmänhet för problem som försämrar användbarheten när det gäller planeringen av objektet, kvaliteten på byggnadsarbetet samt underhållet av objektet. Oftast är det just tjänster i anslutning till underhåll och skötsel av fastigheten, nivån på tjänsterna och kostnaderna för dem samt finansieringen av projektet som diskuteras mest.

Ansvar som gäller användningen av objektet, dess nödvändighet, force majeure, lagändringar samt övrigt ansvar borde kunna fördelas på ett så ändamålsenligt sätt som möjligt. Målet är att kommunen inte ska betala extra för sådant ansvar som den ändå klarar av att bära bäst själv.

Det väsentliga i livscykeltänkandet är att fastställa och följa upp de totala kostnaderna. När man delar på riskerna kan kostnadseffekten i bästa fall minska trycket från finansieringskostnaderna. Överföring av ansvar till en utomstående part kräver ändå att avtalen som helhet beaktar kommunens mål och att det finns tillräckliga säkerheter. Riskerna i projektet måste täckas och kommunens intresse säkerställas också i en situation där serviceproducenten misslyckas med att producera en tjänst.

Oftast sköts finansieringen av beställaren, det vill säga kommunen, eftersom den nominella kostnaden för finansieringen är billigare för kommunen. I detta fall måste man ändå komma ihåg att finansieringen belastar balansräkningen. Om partnern sköter finansieringen kan detta synas både i kostnaden och i finansieringens struktur. Alla aktörer vill inte nödvändigtvis använda sina egna kreditlimiter och säkerheter för finansieringen.

Ur kommunens synvinkel hänför sig de väsentliga riskerna med livscykelmodellen till de sammanlagda kostnaderna, hur jämförbara kostnaderna är, hur väl kostnaderna hålls under kontroll och hur tidtabellen hålls samt till att hitta en partner som har resurser och beredskap för projektets hela livscykel och framför allt till att säkerställa att lokalerna är i skick och tillgängliga, dvs. till genomförandet och underhållet samt kvaliteten på dessa.

Vid valet mellan finansiering som tas upp i balansräkningen och livscykelmodellen gäller det att avgöra vad man vill fästa vikt vid. Finansiering utanför balansräkningen? Riskspridning? De totala kostnaderna? Finansiering och underhåll var för sig?

När livscykelmodellen fungerar som den ska borde nyttan och kostnaderna vara förutsägbara och uppstå samtidigt. På samma sätt borde det tekniska och det ekonomiska restvärdet vara förutsägbart. På grund av modellens relativt korta historia i Finland bygger uppskattningarna av livscykelmodellen än så länge inte så mycket på erfarenhet, utan främst på jämförelser i beredningsfasen.

Skillnaderna i de ekonomiska och bokföringsmässiga effekterna av ett lån och av livscykelmodellen behöver undersökas. Lånet syns i resultaträkningen i form av räntekostnader och i finansieringsanalysen i form av amorteringar, räntor, upplåning och investeringar. Dessutom syns avskrivningarna via investeringarna i resultaträkningen.

Kostnaderna för livscykelmodellen syns däremot i köpta tjänster i resultaträkningen och i ansvarsförbindelserna i noterna. Vid användning av livscykelmodellen försämras verksamhets- och årsbidraget i resultaträkningens nyckeltal (när internt tillförda medel minskar), likaså årsbidrag/avskrivningar och årsbidrag/invånare. Av finansieringsanalysens nyckeltal förbättras verksamhetens och investeringarnas kassaflöde, intern finansiering av investeringar och låneskötselbidraget. Av balansräkningens nyckeltal förbättras soliditetsgraden och den relativa skuldsättningsgraden medan lånestocken minskar.

Hantering av finansieringsrisker och derivat

Till finansmarknadens grundläggande egenskaper hör att värden och priser stiger och sjunker. Men det sker också strukturella förändringar på finansmarknaden: de finansiella tjänsterna blir mångsidigare, men ofta också mer komplexa, tjänsteleverantörernas verksamhet utvecklas och regleringen ökar. Under sådana förhållanden blir riskhanteringen allt viktigare.

Begreppet risk är i sig rätt entydigt. I en ekonomisk och finansiell kontext syftar risk på en situation där det är möjligt, men inte helt säkert, att en oönskad händelse med negativa ekonomiska konsekvenser inträffar. Definitionen innefattar både sannolikhet och konsekvenser. Med risk avses i dagligt tal sannolikheten för misslyckanden eller olika hot.

När det gäller kommunernas verksamhet varierar riskerna och risktoleransen från kommun till kommun. Risken blir ett problem om den orsakar ekonomisk förlust eller gör det svårare att nå de ekonomiska målen. Sådana faktorer kan både försämra kommunens förutsättningar att sköta sina primära uppgifter och försämra kommuninvånarnas ställning på grund av högre kostnader eller mindre intäkter. Kommunen behöver dock inte aktivt skydda sig mot alla risker.

Riskhantering utgår ifrån följande frågor: ”Vilka risker finns det? Vilka risker kan vi ta? Vilka risker borde vi undvika?” Syftet är att minimera de risker som bör undvikas, och det måste göras på ett sätt som inte medför nya risker.

Här behandlas riskhantering särskilt med tanke på finansieringsrisker. För att kunna fastställa och hantera finansieringsriskerna behöver man gå igenom hela finansförvaltningen. En del av riskerna kan man hantera och begränsa genom att till exempel ändra praxis. Det finns också olika hjälpmedel för riskhanteringen, bland annat derivat.

Derivat

Derivat är finansiella instrument vars ekonomiska värde baserar sig på värdet på andra värdepapper, index, räntor, valutor, tillgångar eller rättigheter. Variabeln kan alltså vara till exempel priset på sojaolja, medeltemperaturen för en viss månad i ett visst område eller någon annan mätbar storhet.

Ett derivat är ett avtal där parterna kommer överens om en framtida transaktion och dess pris. Till exempel försäljning av 1 000 fat sojaolja den 15 september till ett pris av 100 euro per fat. Affärstransaktionen genomförs sedan den 15 september till detta pris, oberoende av det faktiska priset per sojaoljefat den dagen.

Om säljaren levererar de avtalade 1 000 faten till köparen är det fråga om fysisk leverans. Oftast fullföljs derivatet dock i form av pengar. Det innebär att parterna gör upp om skillnaden mellan derivatets pris och förfallodagens marknadspris.

I exemplet innebär detta att om priset på ett fat sojaolja den 15 september är högre än 100 euro, betalar säljaren mellanskillnaden till köparen. Om priset däremot är lägre än 100 euro betalar köparen mellanskillnaden till säljaren. Köparen skaffar sojaoljefaten separat.

Derivat kan användas dels för att eliminera eller begränsa en befintlig eller förutsedd risk (säkring), dels i investeringssyfte. Då är det inte nödvändigtvis fråga om säkring, utan snarare om risktagning med avkastning som mål.

Eftersom ett derivat är ett separat avtal finns det i alla händelser skäl att försäkra sig om att nya oönskade risker inte uppstår i och med derivatet.

I finansförvaltningen kan till exempel anskaffningen av skuldfinansiering och hanteringen av ränterisken skiljas åt med hjälp av derivat. Lån tas hos en utvald finansiär, men ränterisken kan hanteras genom ett särskilt avtal (ett derivat), eventuellt med en annan part och vid vilken tidpunkt som helst, rentav redan innan lånet lyfts.

Typer av derivat

Derivat kan indelas i två huvudtyper: terminer och optioner.

I ett derivatinstrument i form av en termin förbinder sig både köparen och säljaren att genomföra en transaktion enligt villkoren till ett avtalat pris.

Enkelt uttryckt kan man säga att båda parter på förhand känner till transaktionens slutresultat (priset), men det är först marknadsläget på lösendagen som avgör vilken part som blir betalningsskyldig och vilken som får rätt till gottgörelse (jfr exemplet med sojaoljefatet ovan).

Futurer är standardiserade terminer som sträcker sig över en viss tidsperiod. De är också offentligt noterade. Swappar (till exempel ränteswappar) är korgar som består av flera på varandra följande terminskontrakt.

I ett derivatinstrument i form av en option är endast säljaren (utställaren) av optionen skyldig att fullfölja transaktionen på förfallodagen. Köparen (innehavaren) av optionen kan däremot fritt bestämma om han eller hon vill genomföra den transaktion som optionen ger rätt till eller inte. Exempel på optioner som används för att räntesäkra lån är avtal om räntetak eller räntegolv.

Handeln med derivat sker på derivatbörser, men avtal ingås också direkt mellan parterna genom så kallade OTC-avtal (over the counter).

Villkoren för derivat som är föremål för offentlig handel ska vara standardiserade, medan villkoren för OTC-derivat kan skräddarsys parterna emellan. De ränteswappar och ränteoptioner som kommunerna oftast använder sig av är OTC-derivat.

Bakgrund och praxis för hantering av ränterisk i kommunerna

Ränterisken är en del av nästan all ekonomisk verksamhet. Den viktigaste källan till ränterisk inom kommunernas finansförvaltning är skuldfinansieringen.

I kommunens ekonomi är det viktigt att olika inkomst- och utgiftsposter, även ränteflöden, kan förutses.

Kommunerna tar lån för att finansiera investeringar, i huvudsak olika typer av infrastruktur. Investeringstiderna kan vara mycket långa, upp till 20–30 år.

Eftersom man dessutom gör investeringar regelbundet i många kommuner, kan man säga att "vi kommer alltid att ha lån". Detta innebär att utvecklingen hos ränteflödena och därmed också behovet av skydd mot ränterisken bör bedömas kontinuerligt och ofta för flera år framåt.

Det finns dock skillnader i kommunernas förhållningssätt till ränterisken och i deras riskhanteringsförmåga och resurser. Det går således inte att ge några helt allmängiltiga anvisningar om hur man bör skydda sig mot ränterisken, utan behovet av och metoderna för räntesäkring ska alltid bedömas utifrån varje enskild kommuns perspektiv.

Utöver derivat finns det många andra sätt att skydda sig mot ränterisker.

För det första är en möjlighet att inte vidta några särskilda åtgärder. Vid ett sådant förfarande är tanken att ränteändringarna jämnas ut med tiden.

Ett annat sätt är att dela upp de långfristiga lånens räntebindningar mellan korta och långa räntor och vid behov göra ändringar i viktningen. Ofta anses det vara en risk att endast använda korta räntor, eftersom räntorna snabbt kan förändras vid varje ny ränteperiod. Att enbart binda sig till långa räntor innebär förutsägbarhet i fråga om ränteflödena, men gör samtidigt att en eventuell räntenedgång inte kan utnyttjas.

Ett tredje sätt att räntesäkra är att variera förhållandet mellan kortfristiga och långfristiga lån. Då kombineras hanteringen av ränterisken med beaktande av behovet av refinansiering. Dessutom kan förfallodagarna för de långfristiga lånen graderas, vilket innebär att man när varje lån förfaller kan ta ställning till den nya låneperiodens längd samt till räntebindningen. Även i detta fall måste man se till att refinansieringen fungerar.

Enligt 14 § i kommunallagen är en av fullmäktiges uppgifter att besluta om principerna för finansierings- och placeringsverksamheten. I uppgiften ingår också användningen av olika finansiella instrument och derivat. Också de förfaranden som beskrivs ovan är medvetna åtgärder för riskhantering. Det är därför bra att dokumentera dem.

Det är skäl att betona att åtgärder som syftar till att skydda mot ränterisken genomförs på basis av information som finns tillgänglig vid beslutstidpunkten. I dessa uppgifter ingår även bedömningar av och synpunkter på framtiden och ränteutvecklingen. I stället för att försöka ”träffa mitt i prick” bör man därför sträva till att kassaflödet ska vara så förutsägbart som möjligt.

När man handlar med derivat är det dessutom viktigt att bedöma effekterna av avtalsvillkoren, inte bara vid avtalstidpunkten utan även i framtiden. Det är också nödvändigt att se till att parternas skyldigheter är tydliga och begripliga.

Det finns skäl att jämföra alla finansierings- och riskhanteringsåtgärder – inte enbart sinsemellan utan också i relation till situationen i kommunen och till den beräknade risken. På så sätt kan man försäkra sig om att de åtgärder man vidtar är förenliga med de mål man vill uppnå.

Mer information:

- Derivatkontrakten i bokslutet

Nyhet från kommunsektorn, publicerad 23.11.2017 - Har kommunerna spekulerat med derivat?

Nyhet från kommunsektorn, publicerad 14.9.2016

Bilaga:

Derivatkontraktens skyddande verkan

Artikel av Jari Vaine, sakkunnig, finansiering för Kommunförbundet, Infobladet Kommunalekonomi 1/2014, publicerad 28.4.2014

LEI-kod

Europeiska unionens regelverk för värdepappersmarknaden (MiFID II, MiFIR och EMIR) kräver att företag och sammanslutningar identifieras med internationella LEI-koder (Legal Entity Identifier) i rapporteringen av transaktioner med finansiella instrument till Finansinspektionen och EMIR-rapporteringen av derivathandel.

Bestämmelserna gäller finansiella instrument såsom noterade aktier och obligationer. Transaktionens omfattning eller art är inte avgörande: om en transaktion med ett finansiellt instrument omfattas av rapporteringsskyldigheten måste parten identifieras med en LEI-kod.

LEI-koden är ett krav för att företagets eller sammanslutningens transaktioner med finansiella instrument eller derivatkontrakt ska kunna genomföras. Värdepappersföretagen och parterna i handeln med derivatkontrakt kan inte rapportera företags och sammanslutningars värdepapperstransaktioner utan LEI-koder.

I Finland kan ett företag (t.ex. ett aktiebolag eller ett kommanditbolag) som antecknats i handelsregistret, en stiftelse som antecknats i stiftelseregistret eller en annan aktör som har FO-nummer (t.ex. en placeringsfond eller ett offentligrättsligt samfund) få en LEI-kod från Patent- och registerstyrelsen (PRS).

PRS beviljar LEI-koden för ett år i taget. Koden är avgiftsbelagd och den ska förnyas årligen. Den kan inaktiveras och aktiveras på nytt. Läs mer på PRS:s webbplats.

Att beakta för kommuner

Om flera enheter inom en kommunkoncern har transaktioner som omfattas av rapporteringsskyldigheten, till exempel med derivatkontrakt, måste varje juridisk enhet skaffa en egen LEI-kod. Ett företag eller en sammanslutning kan ha endast en LEI-kod.

Ingen LEI-kod behövs för att teckna eller lösa in andelar i placeringsfonder eller för att handla med onoterade aktier. Andelar i noterade placeringsfonder (ETF) omfattas däremot av rapporteringsskyldigheten och kräver således LEI-kod. Kapitalförvaltare som har fullmakt att sköta placeringar behöver sina kunders LEI-koder för handeln.

Kommuncertifikat handlas via det finansiella institut med vilket emittenten, dvs. kommunen, har uppgjort ett kommuncertifikatprogram. I regel är kommuncertifikaten alltså inte föremål för offentlig handel och det behövs inte någon LEI-kod. Om man ansöker om notering av kommuncertifikat, ska emittenten ha en LEI-kod.

Då ett obligationslån som emitterats av en kommunal aktör noteras offentligt till exempel på Helsingforsbörsen, behöver emittenten likaså en LEI-kod.

Det finns skäl att vara uppmärksam på enskilda aktieinnehav som inte är placeringsverksamhet men där transaktionerna måste ske på börsen. Det kan gälla till exempel telefonaktier eller värdepapper som man förvärvat utifrån ett testamente. Man kanske överväger en eventuell försäljning av sådana värdepapper utan att ha bestämt en exakt tidpunkt för det. Det är inte befogat att skaffa en LEI-kod för säkerhets skull, men man måste bedöma när läget är sådant att LEI-koden krävs.

Beslut om grunderna för placerings- och finansieringsverksamheten

Bestämmelser om fullmäktiges uppgifter finns i 14 § i kommunallagen. År 2002 fick fullmäktige till uppgift att besluta om grunderna för placeringsverksamheten. Man ansåg att en ändamålsenlig placeringsverksamhet förutsätter att kommunen definierar de faktorer som begränsar placeringsverksamheten.

Till grunderna för placeringsverksamheten hör exempelvis de principer enligt vilka kommunens likvida medel binds till placeringsverksamhet för en längre tid än ett år samt kriterierna för spridning av placeringarna.

I kommunallagen 2015 kompletterades bestämmelserna med att fullmäktige även ska besluta om grunderna för skötseln av tillgångarna. Fullmäktiges beslutanderätt i fråga om kommunens hela egendom och förmögenhet (oavsett natur) ska framgå tydligt utöver beslutanderätten gällande placeringsverksamheten.

Fullmäktige ska uttala en tydlig åsikt om i vilka tillgångsslag och till vilken risknivå kommunens kapital binds samt se till att kapitalet är i effektivt bruk.

Man föreskrev inte särskilt om principerna för finansieringsverksamheten ännu i detta skede. I en del kommuner hade fullmäktige beslutat om principer rörande lån och andra finansiella instrument samt risknivåer.

För att effektivisera riskhanteringen i kommunernas ekonomi ansågs det nödvändigt att fullmäktige även fattar beslut om principerna för finansieringsverksamheten och i detta avseende fastställer vilka de behöriga tjänsteinnehavarna i kommunen är. I maj 2021 utökades paragrafen även med finansieringsverksamhet.

Med finansieringsverksamhet avses anskaffning av finansiering med hjälp av olika finansieringsinstrument. Dessa kan vara till exempel långfristiga och kortfristiga lån, obligationslån, kommuncertifikat, kreditlimiter och olika hyresmodeller.

Till finansieringsverksamheten hör också att skydda sig mot finansiella risker (säkring). Risksäkring kan ske på många olika sätt, till exempel genom att sprida ut och gradera finansiella instrument och deras förfallodagar, men också genom att ingå separata avtal. Sådana är främst olika typer av derivat.

I detta sammanhang bör man betona att kommunens allmänna behörighet omfattas av ett spekulationsförbud. Detta innebär att derivat endast kan användas i risksäkringssyfte.

Liksom för tillgångar och placeringar kan det finnas risker knutna till instrument för anskaffning av finansiering, som ifall de realiseras kan ha betydande effekter på kommunens ekonomi. Fullmäktige borde i sitt beslutsfattande om grunderna för finansieringsverksamheten ta ställning till exempelvis vilken typ av finansiering (t.ex. skuldebrevslån, hyresmodeller) kommunen kan använda, hurdana finansierings- och derivatinstrument som kan användas och hurdana risker som kan godkännas.

Kommunens skötsel av tillgångarna samt dess placerings- och finansieringsverksamhet borde utgå från kommunstrategin och bidra till att målen i den uppnås. Det är alltjämt möjligt och befogat att delegera det praktiska beslutsfattandet om skötseln av tillgångarna samt finansierings- och placeringsverksamheten till andra myndigheter i kommunen. Fullmäktige kan besluta om sådan delegering i förvaltningsstadgan.

Läs mer:

Borgen som kommunen beviljar

I kommunens ansvarsförbindelser ska man förutom skuldinstrument även beakta eventuell borgen som kommunen beviljat. Att upprätthålla och utveckla kommunens attraktionskraft och livskraft innefattar ofta samarbete och partnerskap med många olika aktörer. Sådana faktorer kan skapa tryck på kommunens ansvars- och risktagande, dvs. eventuella borgenssituationer.

Alla åtgärder ska ändå vidtas i enlighet med lagstiftningen och kommunens egna principer för riskhantering. Enligt huvudprincipen ansvarar företagen själva för sin finansiering och kapitalförsörjning.

Kommunallagen innehåller bestämmelser om under vilka förutsättningar kommunen kan bevilja lån, borgen eller andra säkerheter för annans skuld eller för någon annan förbindelse. Bestämmelserna begränsar särskilt kommunens rätt att bevilja borgen och ställa andra säkerheter.

Kommunen får bevilja en sammanslutning som bedriver verksamhet i ett konkurrensläge på marknaden borgen eller annan säkerhet för en skuld eller annan förbindelse endast om sammanslutningen hör till kommunkoncernen eller om den kontrolleras av kommunerna eller av kommunerna och staten tillsammans.

Begränsningen gäller inte sådan verksamhet som inte bedrivs i ett konkurrensläge på marknaden. Kommunen kan dessutom bevilja borgen eller annan säkerhet, om det är fråga om att främja en uppgift enligt idrottslagen, lagen om kommunernas kulturverksamhet eller ungdomslagen.

Borgen kan även beviljas när det är fråga om speciallagstiftning, liksom för godkända stödprogram och enskilda stöd. I vissa situationer kan det bli aktuellt att överväga om kommunen med hjälp av borgen eventuellt kan minska behovet av att ordna egen serviceproduktion.

I alla situationer bör man säkerställa att lån eller borgen som beviljas inte äventyrar kommunens förmåga att svara för sina lagstadgade uppgifter. Kommunen får inte bevilja borgen om denna är förenad med en betydande ekonomisk risk.

Kommunens intressen ska tillgodoses med motsäkerheter. De behöver dock inte täcka hela kapitalet i anslutning till borgen, utan endast en tillräckligt stor del med tanke på kommunens riskhantering.

Bestämmelser om statligt stöd vid beviljande av borgen

Vid beviljande av borgen ska EU:s bestämmelser om statligt stöd, transparensen i motiveringen till beslut och iakttagandet av korrekta förfaranden beaktas.

För att förhindra snedvriden konkurrens är det särskilt viktigt att iaktta bestämmelserna om statligt stöd när kommunen beviljar borgen för en skuld eller annan förbindelse till en sammanslutning som bedriver verksamhet i ett konkurrensläge på marknaden och som hör till kommunkoncernen eller kontrolleras av kommunerna eller av kommunerna och staten tillsammans.

Europeiska kommissionen har strävat efter att förtydliga tillämpningen av bestämmelserna om statligt stöd genom att ge olika slags tillkännagivanden om dem. Kommissionen har gett ett tillkännagivande om tillämpningen av artiklarna 87 och 88 i EG-fördraget (sedermera artiklarna 107 och 108 i fördraget om Europeiska unionens funktionssätt) på statligt stöd i form av garantier (2008/C 155/02).

Enligt punkt 3.2 i tillkännagivandet räcker det att följande villkor uppfylls (alla måste inte uppfyllas) för att visa att en enskild statlig borgen (av kommunen beviljad borgen) inte är statligt stöd:

- Låntagaren är inte i ekonomiska svårigheter.

- Borgens omfattning kan mätas korrekt när den beviljas.

- Borgen täcker högst 80 % av det utestående lånet eller någon annan finansiell förpliktelse.

- Ett marknadsorienterat pris betalas för borgen (borgensprovision).

Kommunen kan gradera de olika bolagens borgensprovisioner utgående från arten av bolagens verksamhet och deras uppskattade risk.

För att kommunerna ska uppnå tillräcklig rättssäkerhet bör de i första hand ha som mål iaktta villkoren i kommissionens tillkännagivande. Om kommunen avviker från villkoren, har kommunen bevisbördan för att det inte ingår förbjudet statligt stöd i borgen.

Läs mer:

Takauksen antamisen edellytykset kunnissa (på finska)

Exempel: Ensidig höjning av lånemarginal

HD:s beslut: Nordeas ensidiga höjning av marginalerna på kommunernas lån ledde till förlikning : Ensidig justering av ränta eller räntemarginal på lån från penninginstitut

Nordea Bank Finland Ab har meddelat att banken med hänvisning till dyrare medelanskaffning höjer marginalerna på kommunernas lån med rörlig ränta och lån med rörlig ränta som kommunerna garanterat.

Innan räntejusteringar godkänns eller lån sägs upp bör kommunerna, samkommunerna och dottersamfund bedöma om banken på basis av kreditvillkoren och anbuden har rätt att ensidigt kräva höjning av räntemarginalen eller räntan. Om höjningskravet inte kan anses berättigat är det motiverat att reklamera.

I detta cirkulär behandlas grunderna för en reklamation. Kommunförbundet uppmanar mottagarna att utan dröjsmål vidarebefordra cirkuläret också till styrelser eller motsvarande organ i kommunernas och samkommunernas dottersamfund för eventuella åtgärder i ärendet.

Nordeas ensidiga höjning av marginalerna på kommunernas lån ledde till förlikning

Ett tvistemål, som varit anhängigt i högsta domstolen, mellan vissa kommuner, kommunernas dottersammanslutningar och Nordea om en höjning av räntemarginalen på kommunala lån har lett till förlikning.

I enlighet med förlikningsavtalet återkallar Nordea beslutet att höja marginalerna på kärandenas, dvs. kommunernas och de kommunala dottersammanslutningarnas lån och betalar tillbaka de belopp som debiterats på basis av förhöjningarna.

Dessutom har man kommit överens om en process som ger möjlighet att efter en särskilt fastställd tidpunkt justera marginalen på vissa lån så att de är förenliga med gängse marknadspris. Kommunerna och kommunernas sammanslutningar återkallar för sin del sina besvär hos högsta domstolen.

Ärendet som varit anhängigt i högsta domstolen avslutas nu med förlikning och högsta domstolen ger därför inte någon dom i målet.

Mer information på Kommunförbundets webbplats:

- Nordeas ensidiga höjning av marginalerna på kommunernas lån ledde till förlikning

Pressmeddelande 2.9.2016 - Ensidig justering av ränta eller räntemarginal på lån från penninginstitut

Cirkulär 11/80/2009, Oiva Myllyntaus/eg, 20.4.2009

Kommunförbundets sakkunniga som kan ge mer information

+358 9 771 2018, +358 50 562 7687

Ansvarsområden

- finansmarknaden och reglering

- skuldfinansiering och alternativa finansieringsmodeller

- placeringsverksamhet

- derivat

- betalningsförmedling och likviditet

- samarbete mellan finansiella institut

Nätverk på svenska

Kommunförbundet erbjuder en mängd olika nätverk för samarbete och utvecklingsarbete inom många olika områden. Bekanta dig med de nätverk som är tvåspråkiga eller där arbetsspråket är svenska.

Ett nätverk för dig som jobbar med språk och översättning i kommunsektorn

Kommunförbundet samordnar ett nätverk för översättare i kommunsektorn. Nätverket har också ett diskussions- och mötesforum på Teams.

Kaffe med Uffe

En gång per månad bjuder Ulf Stenman, direktör för Kommunförbundet svenska verksamhet på ett virtuellt, aktuellt och spirituellt morgonkaffe på Teams.

Läs mera: Kaffe med Uffe